PFFD、PFFV、SPFFを活用した優先株投資の戦略

優先株投資の選択肢としてPFFD、PFFV、SPFFを詳細に比較します。それぞれの特性、パフォーマンス、リスク、そして最適な投資戦略について深く掘り下げます。優先株投資の成功のためのガイドです。

インデックスを長期にわたって行って資産の総額を順調に増やしたい方も、そのうちは安定したインカム投資をしたいということもあると思います。そんな方にも参考になると思います。そんなかなで🐸はPFFDを投資しています。2022年はもうすごい下落ですが😆、安定したインカムは提供をし続けてくれていますね。こういった面も魅力です。

優先株投資の基本

優先株とは何でしょうか?

SMBC日興証券さんの「初めてでもわかりやすい用語集」をみてみましょう。

ちょっと。これだけ読んでもわからないかもしれないですよね。これは要するに、倒産時に普通株式よりも優先的に弁済地位が上で、社債よりも劣るよという話ですね。この劣るというので「劣後債」なんていう商品も優先株とは他にあったりします。

要するに、弁済順位が低い・高いという問題です。

優先株はどのような場面で注目されるのでしょうか?

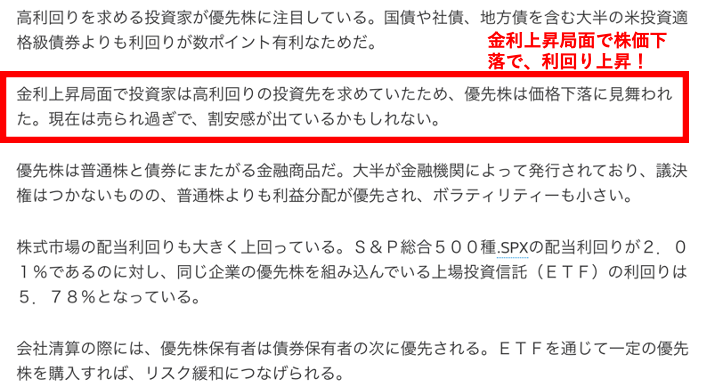

以下の記事はなんと2013年8月21日のロイターの記事です。「コラム:優先株投資、米投資適格級債券よりも利回り有利」という記事です。まさに10年前の金利上昇局面、株価下落で優先株式の利回りが上昇しているという記事ですね。

まさに、現在の、高金利、株価下落局面が合致しています。このブログを書いているタイミングですと、S&P500が強気相場入りをして、だいぶ株価下落も終了して上昇基調に入っていますが、いまだに優先株ETFのPFFDなどは株価下落状況なので、もう少し買い時は続くかなと思っています。

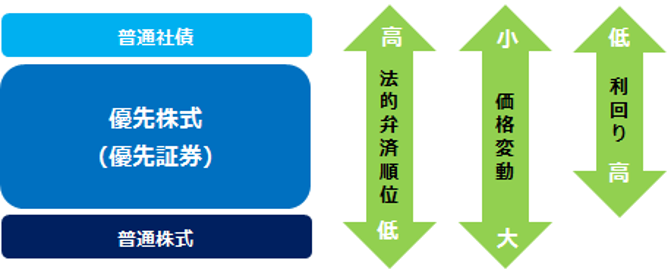

優先株の説明図の見方について

この説明だけで理解するのはなかなか難しいですね。

以下は、ブラックロック社の優先株ETFである「PFF」を説明したページからの抜粋です。(https://info.monex.co.jp/news/2019/20190802_01.html)

さて、この情報を見て、優先株を完全に理解できる人は、かなり投資や会計などの知識がある方になるでしょう。そういった方は良いですが、そうでないと「なんか、社債とも株式とも違うけど分配金がそこそこ高いやつ」ぐらいにしかならないかも知れません。

そこで、少し詳しめにお話をしていきたいと思います。

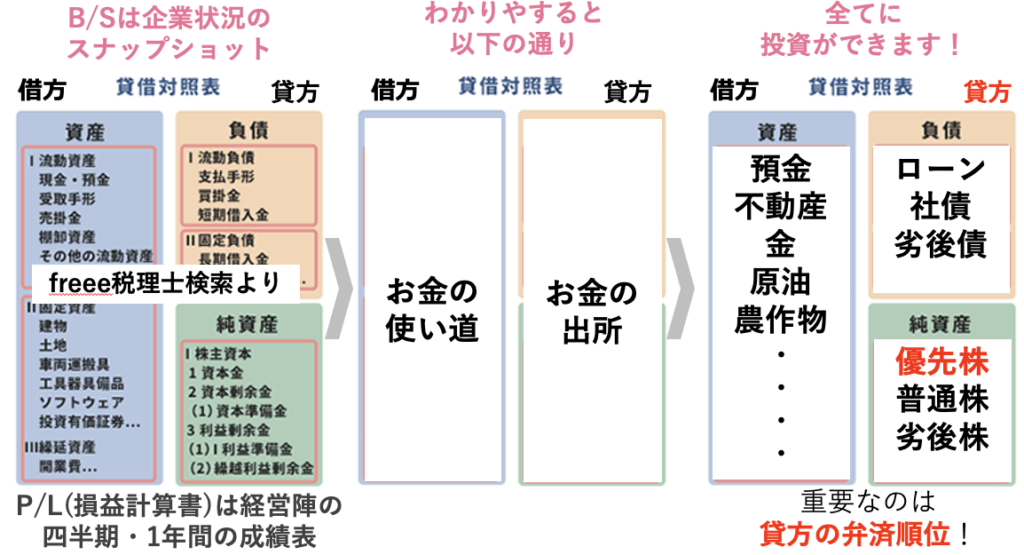

財務諸表のバランスシート(B/S)を知ると良い

優先株は「貸方=お金の出所」の一部

以下は、YouTubeの動画で使った資料です。財務諸表の図は会計SaaSの「freee」さんの図を使っています。結局、財務諸表で企業の資産、負債の状況を表しているのが「バランスシート」となります。この中で左側を「借方」、右側を「貸方」と言います。この言い方が厄介なのですが、

- 左側=借方=お金の使い道

- 右側=貸方=お金の出所

と感がておけば良いでしょう。

さて、今回の問題は「借方」の方です。要するに企業運営をするお金をどこから持ってきたか?と同時にそれは借金で返済の義務があるのか、それとも出資を受けて資本として返済の義務がないかなど、その弁済義務によってかわっります。

優先株は、そういった中で純資産(資本)に組み込まれ、借金ではなく、返済しなくても良いものだけど、弁済順位は債券(社債)よりも低いので、リスクが高く、利回りが高いというものになります。

結局、優先・普通・劣後は倒産した時の弁済順位となります。要するに、倒産した時に残資産を優先的にもらえるかどうかということですね。特殊なケースがなければ、「負債(優先⇨普通⇨劣後)⇨資本(優先⇨普通⇨劣後)という順番」となるはずです。ただ、クレディスイスのような事例に見る通り、株主が救われたのに社債がダメになるなんていう変な事態も発生します。

リスクというのは本当に色々と考慮しなければいけませんね。ちなみに優先株については議決権を放棄することで、権利を捨てているので分配利回りも高くなっているということもあります。

優先株は危ない会社が使うもの?

先ほどの、SMBC日興証券の記事の下の方に以下のような文章があります。これが優先株が「危ない会社がお金を集める手段」みたいな言い方をされてしまうのかも知れません。

バブル崩壊などで、国が銀行を使うために使ったのがこの手段です。優先株を使った公的資金注入は以下のような形になりました。

- お金を純資産(資本)としてもらえる。

- 自己資本比率が高まって国際統一基準(バーゼル)も満たせる。

- 負債じゃないので返済する必要もない。

- しかも優先株は議決権がないので経営に口も出さない。

こんなイメージでしょうか。され、これらの少し制限はあるけれど、利回りが高い優先株は以下のような形になります。

PFFD、PFFV、SPFFの詳細解説

負債と資産を買うとするとこんなETFでしょうか

さて、このように企業の資産や資本を買うとなると、「負債」「純資産(資本)」を購入することになると思います。

例えば、負債だとするとどうでしょう?(国負債である国債も含めます)

- 米国債:AGG・BND

- ローン:SRLN・MBS

- 社債:LQD・HYG・劣後債

- 株式:VOO・VYM

- 優先株:PFF・PFFD

といった形になると思います。上記の劣後債は楽天証券だと以下のようなバナーがありますね。信頼できる金融機関などが発行していれば買ってみても良いかも知れません。以下は楽天証券の画面です。特にリンクはありません!

米国優先株ETFにはどのようなものがある?

米国ETFの中で優先株のものは以下のようなものがあります。一部は国内ETFでもありますね。残念ながらPFXとPGXはこのブログを書いている時点だと、日本の証券会社では買えないと思います。

- PFF:iシェアーズ 優先株式 & インカム証券ETF

- PFFD:グローバルX 米国優先証券ETF

- PFFV:グローバルX 米国変動金利優先証券ETF

- SPFF:グローバルX スーパーインカム優先証券ETF

- PFX:ヴァンエク優先証券(除金融業)ETF

- PGX:インベスコ・プリファードETF

今回はグローバルX社のPFF、PFFD、PFFVを見ていきたいと思います。

GLOBAL Xの3銘柄 PFFD, PFFV, SPFF

現在、日本で購入ができるGLOBAL X の優先株ETFは以下の3銘柄になります。

- PFFD

- グローバルX 米国優先証券 ETF

- Global X US Preferred ETF

- 当ファンドは米国の債券市場に投資します。変動金利、固定金利の優先株、累積・非累積の優先株、信託優先株などの優先株に投資します。

- 指数:ICE BofA 10+ Year US Corporate TR USD

- 228銘柄

- PFFV

- グローバルX 米国変動金利優先証券 ETF

- Global X Variable Rate Preferred ETF

- 当ファンドは米国の債券市場に投資します。米ドル建てで、変動または可変の配当またはクーポンを持つ変動金利優先証券に投資します。

- 指数:ICE US Variable Rate Preferred Securities TR USD

- 61銘柄

- PFFV

- グローバルX スーパーインカム優先証券 ETF

- Global X SuperIncome™ Preferred ETF

- 当ファンドは米国の債券市場に投資します。最高利回りの企業が発行する優先証券に投資します。優先証券に投資します。

- 指数:Global X U.S. High Yield Pref TR USD

- 49銘柄

このGLOBAL X のETFの「Super」がつくファンドは罠銘柄疑惑があるので何とも言えませんが、この3銘柄になります。個人的には安定しており、銘柄数も多い228銘柄で分散されており、PFFDを買っております。

現在は金融関連の銘柄の不安もあったり、米国の金利上昇の煽りを受けて株価はだいぶ下がっていますが、その代わり分配利回りはかなり上がっています。

各ETFのパフォーマンス

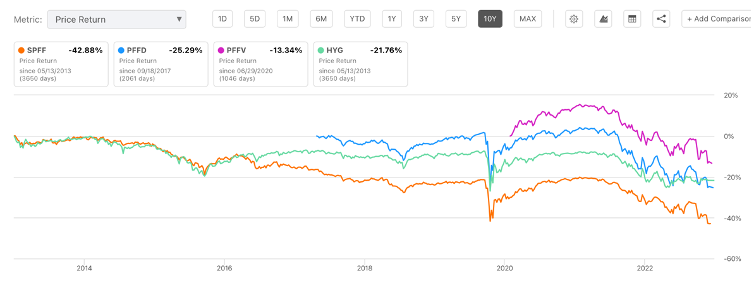

どんなに分配利回りが高くても、元本がどんどん減ったら意味ないですよね。一応、株価の長期目線も気をつけましょう。以下は過去10年間のPrice Returnになっています。正直、全体的に株価は低下傾向ですね。

SPFFは長期で見てみると途中からHYGと差がついています。「金利が高い」物だけを集めると、こうなりがちなので心配。今後のPFFD、PFFVの状況に注目。直近の下落は急激な金利上昇の影響が大きくなっています。逆にいうと買い時なのかも知れません。

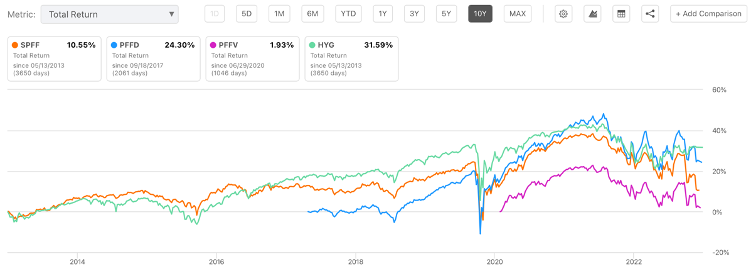

以下は過去10年間の分配金も含めたTotal Returnとなっています。分配金が安定している比較のために入れているハイ・イールド社債のHYGと優先株のPFFDが安定しているように見えます。

まとめ

今回はあまり注目を浴びない優先株について調べてみました。もし高配当投資をしている方であれば、株価の変動が大きく、増配・減配が大きいもある3%の株式ETFよりも、安定して4〜5%もらえるハイ・イールド社債や優先株がありますね。インカム投資としては良いかも知れません。

どのような銘柄を持てばいいでしょうか?例えば、優先株同士のPFFD+PFFVやハイ・イールド社債同士のHYG+JNKはあまり意味がないと思いますが、HYG(社債)+PFFD(優先株)は資産クラスの分散には良いと思います。

若い方で長期投資でインデックス投資をスタートする方は、今は不要だと思いますが。今後の資産クラス分散(株+債券)はリスク分散の意味はあるので、将来的には検討してもいいですね。

候補はPFF、PFFD、PFFV、SPFFだと思います。銘柄数などの分散も考えると、iSharesのPFFか、Global XのPFFDのどちらかで良いかなと考えます!

では投資を頑張っていきましょう!!