新NISAに活用!世界のETFポートフォリオ5選をETFで再現しよう。

この記事では、今後のNISAに役にたつ世界のポートフォリオを5つ選びました。多くの人が、ポートフォリオをどうするかで悩んでいるんでいると思います。この記事では、皆さんに詳しく各ポートフォリオの特徴の紹介と解説をしていきたいと思います。

ETFを活用した投資の基本のポートフォリオ

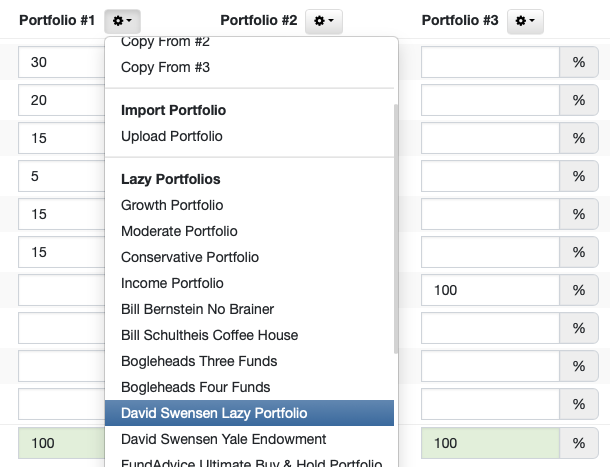

今回はそんな方々に向けて、世界のポートフォリオの紹介したいと思います。さて「Portfolio Visualizer」に含まれているポートフォリオから見てみましょう。

「Backtest」などのポートフォリオを入れる画面で以下の通り、”LazyPortfolio“というメニューから世界中の有名なポートフォリオを選ぶことができます。これらのポートフォリオを中心に選んでみましょう!

各ポートフォリオをETFで再現するサイトの紹介

ポートフォリオを各種ETFで再現をして過去30年間の成績や分配金を説明してくれるサイトのLazyPortfolioETF「https://www.lazyportfolioetf.com」を使いました。正直、このサイト使いずらいです😅。なのでGoogleで検索するときに、「Warren Buffet Portfolio」「LazyPortfolioETF」などのキーワードをミックスで探すとすぐに出てきます。

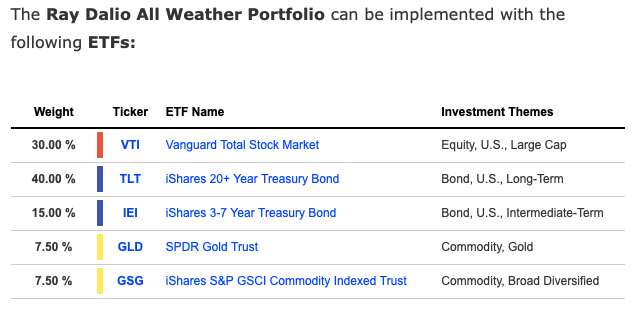

例えば、レイ・ダリオ氏の「オールウェザーポートフォリオ」では以下のようになります。すごくわかりやすいですね。英語ですが、長い文章を読む必要もないので良いと思います。その他にも沢山の役に立つ情報が満載です。

今回選んだETFポートフォリオとそのランキング

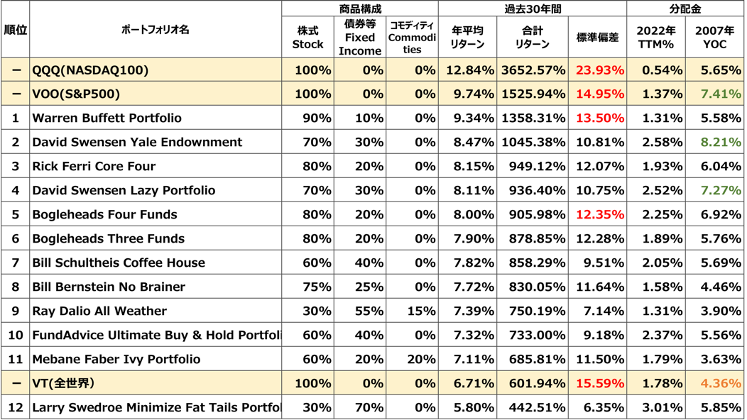

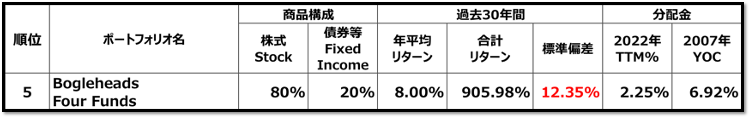

今回、有名なETFとポートフォリオをピックアップしたところ、以下のようになりました。

やはりQQQやVOOなどは非常に高いパフォーマンスを示していますね。標準偏差も高いのでばらつきが多く、沢山の資産になればなるほど、不安な日々を過ごすかもしれません。

この中で上位のベスト5を詳しくみてみましょう。※ただし、この動画を作成時のポートフォリオ、リターンなのでだいぶ違うかもしれません!

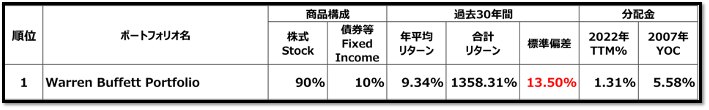

No1.Warren Buffet Portfolio

米国株は「VOO」ではなくCRSPの指標に連動した「VV」。VOOとVV(567銘柄)で95%は被っているのでほぼ一緒。王道でボラは高いが長期投資で含み益を獲得。(バフェットさんの資産量だから短期債っていう話もあるけど・・・)。リンクは以下です。ボラティリティは高いですが、さすがのリターンです。王道の株式に安定を促す短期債券を組み合わせております。この10%の短期米国債おかげでボラティリティが収まっていますね。

https://www.lazyportfolioetf.com/allocation/warren-buffett/

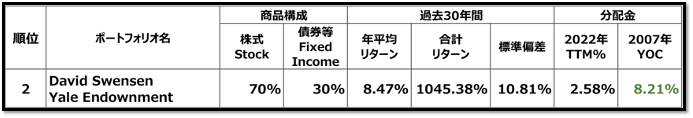

No2.David Swensen Yale Endowment Portfolio

株式、REIT、世界、債券が程よくミックス。ポイントは不動産のVNQが多いのと、VEA・EEMで先進国と発展途上国で比率が固定されていること。そしてTIP(物価連動債)を多めに入れてインフレ対策。非常にバランスが取れているポートフォリオですね。ちなみにこちらはエール大学基金だそうです。こんなに儲かる基金があれば研究も進みますね。

https://www.lazyportfolioetf.com/allocation/david-swensen-yale-endowment/

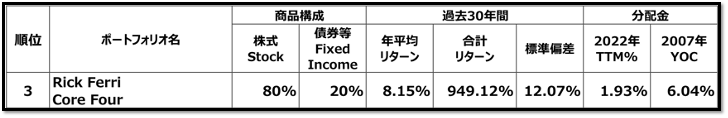

No3.Rick Ferri Core Four

比較的オーソドックスな組み合わせ。約半分がVTIで全米、VEUで全世界(exUS)、不動産ETFのVNQ、総合債券のBNDで占めている。米国外の割合が多いが、高リターンを確保。Rickさんは Bogleheadsの主催者の1人。ちなみにVNQは日本では買えないので、RWR、IYR、XLREなどの米国の不動産のETFを買うと良いでしょう。

https://www.lazyportfolioetf.com/allocation/rick-ferri-core-four/

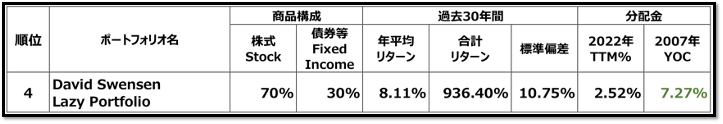

No4.David Swensen Lazy Portfolio

“Yale Endowment”と違うのはTLT→IEIで長期国債→中期国債になり、VEA→VEUで先進国→全世界(exUS)になっているので新興国などへの分散を高めているようですね。こちらもバランスの良いポートフォリオですね。

https://www.lazyportfolioetf.com/allocation/david-swensen-lazy/

No5.Bogleheads Four Funds

バンガードの創設者のボーグルさんの意志を引き継いだ投資グループ(?)のポートフォリオ。VTIとVEUが多い。債券もそれほど多くない。全世界(exUS)はVXUSではない、株式中心のファンドになっています。

Bogleheads 3 FundsはBND 20%。4 Fundsはそれよりパフォーマンスが27%良く、その違いはTIPの存在。長期投資でのインフレ対策は大事なのかもしれません。低インフレの日本もいよいよインフレ率上昇。それなりに注意していく必要があるか。

https://www.lazyportfolioetf.com/allocation/bogleheads-four-funds/

ETFポートフォリオのバラツキと長期投資への影響

結局は長期投資だと S&P500、全米株式、全世界株式への投資ができれば十分という指摘があり、債券などは不要であるという意見も多いですね。今回紹介したポートフォリオを見たところ、やはり株式の比率が大きいバフェットさんのポートフォリオがリターンも良くなっています。では他の資産クラスを入れているポートフォリオは意味がないのでしょうか?

個人的にはそんなことはないと考えています。今回、🐸が注目しているNo2の「David Swensen Yale Endowment」とS&P500のVOO、全世界のVTと比較をしてみましょう。

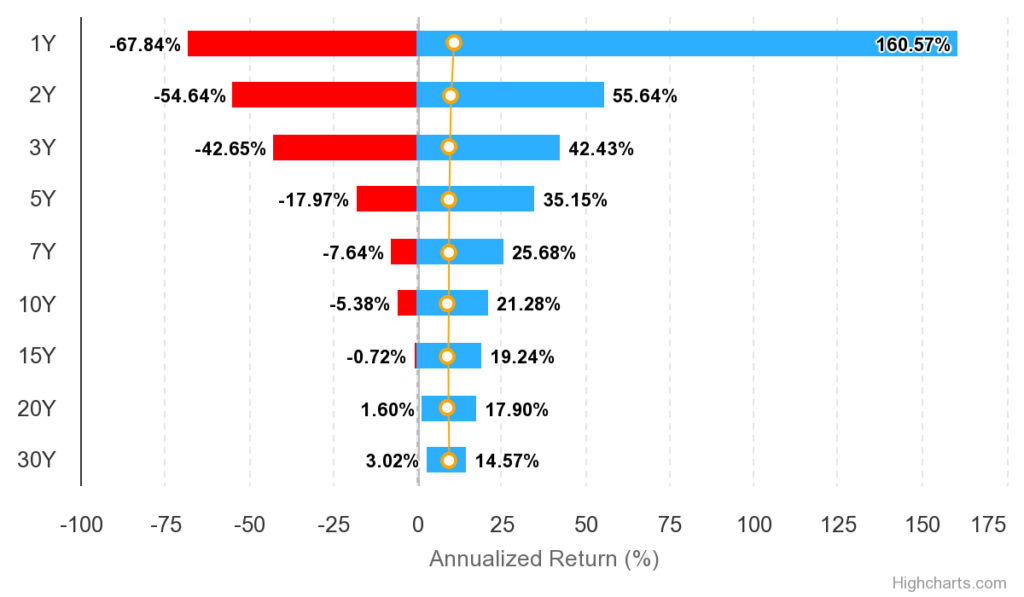

VOO(S&P500)の長期リターン

VOOの年間リターンは以下になります。大体15年目にはどのようなパターンでもプラスになっていますね。大体、過去の年平均9%ぐらい(オレンジの線)のリターンになっているようです。

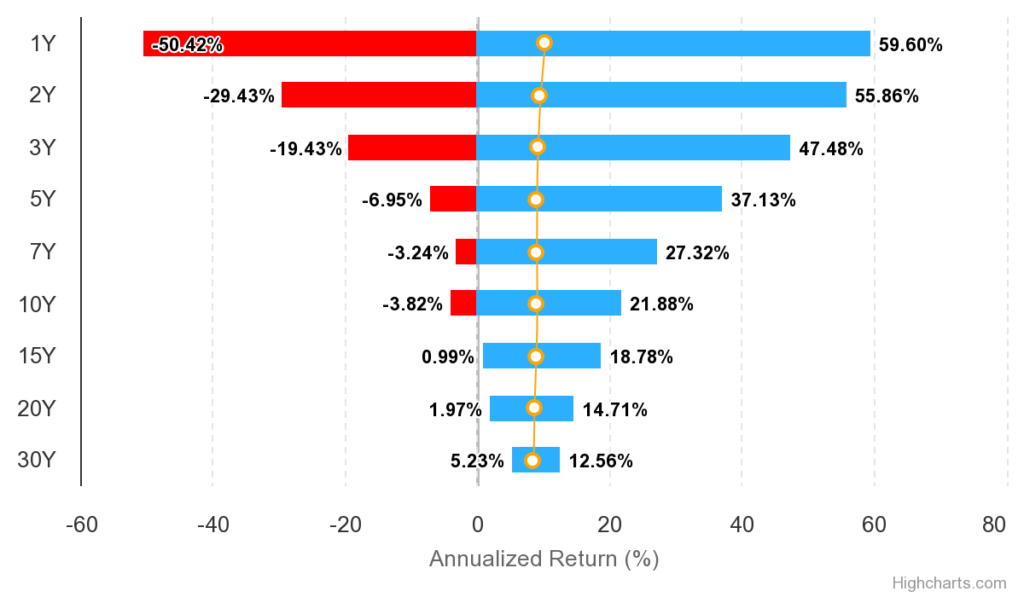

VT(全世界)の長期リターン

VTの年間リターンは以下になります。大体15年目にどのようなパターンでもプラスになっていますね。ただそこまでに至る1年目のパフォーマンスが「五分五分」という状況です。これは米国と同じですね。過去の年平均は8.5%ぐらいはあるようです。やはり15年以上を持つことでほぼプラスになりますね。

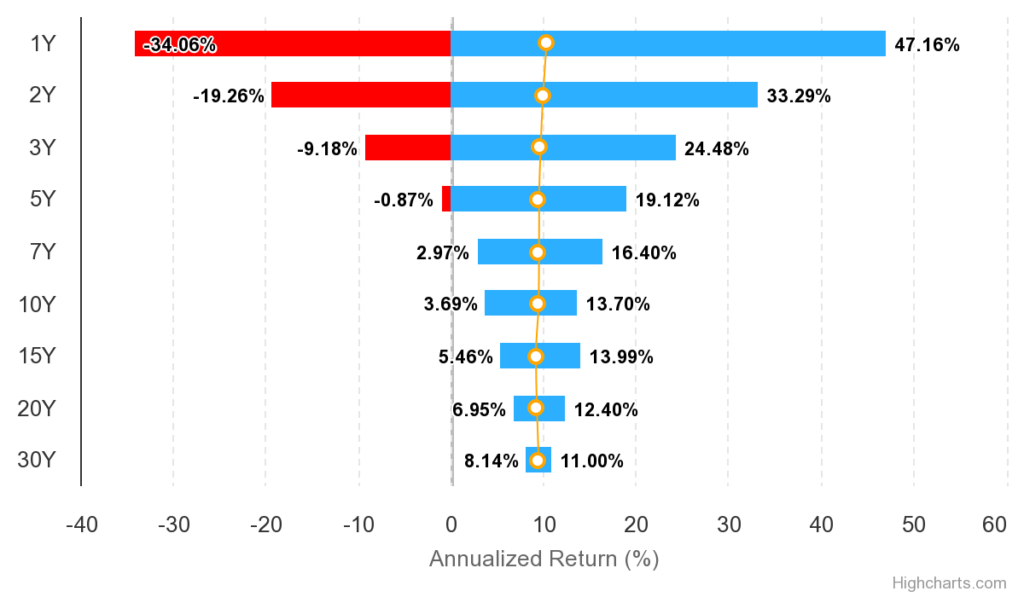

David Swensen Yale Endowmentの長期リターン

David Swensen Yale Endowment Portfolioの年間リターンは以下になります。1年目はやはり厳しいですが、パフォーマンスは高く7年間保持しておけば過去データから言うとほぼプラスになっています。年平均リターンは9%ぐらいになってます。これはリターンが高いのに落ち込みも少ないと言うことですね。資産クラスの分散の効果と考えています。

まとめ

いかがでしたでしょうか?最近、🐸は全世界か米国の議論の意味を感じなくなりつつあります。と言うのも世界が一体化してきており、経済的に米国が非常に強く、投資環境も整っており、世界中の国がアメリカを目指しているようにも感じています。

そして大手企業は米国で上場をしている企業も少なくありません。

そういう意味で言うと、株式の全世界か米国かではなく、株式だけではなく、債券、REITなどの資産クラスの分散も非常に重要になりそうだなと思っています。

是非、このブログのブックマークと、YouTubeのチャンネル登録とご視聴をよろしくお願いいたします!