新NISAで毎月分配が”ほぼ”できるファンド2選

新NISAの制度では成長枠では「毎月分配」の投資信託は買うことができません。しかしながら、少し工夫するだけで、ほぼ毎月分配のファンドが買えてしまいます。抜け穴がまだまだありそうですが、この後も見据えてどのようなファンドで実現できるかを解説します。

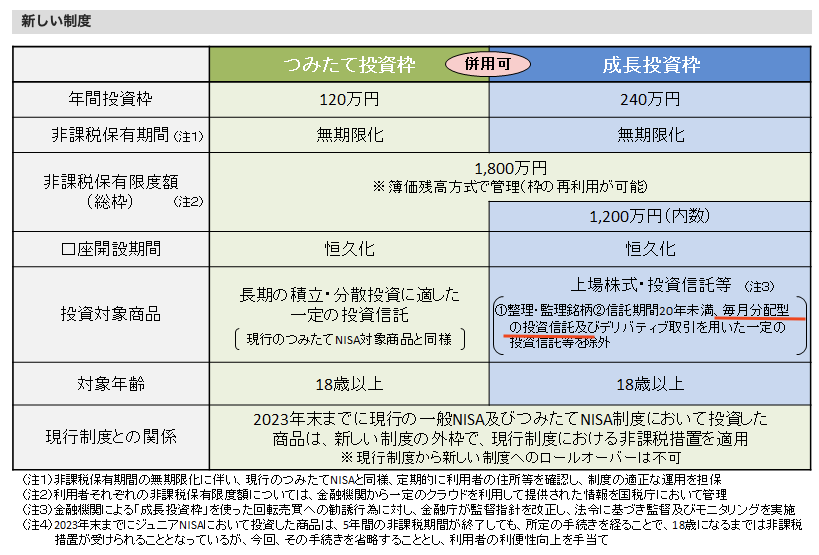

新NISAのルール

金融庁での成長投資枠のルール

上記のようにざっくりと「毎月分配型の投資信託」が対象商品外となっています。ただ、この表現が、あまりにざっくりしすぎていて、本当に不明点が多いですよね。

例えば、毎月分配の上場投資信託(ETF)はどうか?基本的にETFは配当収入からのみ支払っており、元本切り崩しての分配(タコ足)はしないためOKになるはずと思っていますが、その定義はまだ発表されていません。

また結局、毎月分配=12回でなければいいので、11回分配して、年末に1月分も一緒に払ってしまうとかもできると思います。よってこのルールだとちょっとザルな感じもしますが、なかなか厳密に管理、定義するのは難しいですね。

新NISAは毎月分配でなければなんでもいいのか?

隔月分配を二つ組み合わせるという方法

さて、この「楽天・インカム戦略ポートフォリオ」なのですが、なんと隔月分配になっており、毎月分配ではありません。ただし、「偶数月」と「奇数月」バージョンがあるのです。よってこの二つを買うと毎月分配が簡単にできてしまうという抜け穴的なファンドがあったんです。

楽天・インカム戦略ポートフォリオ 愛称:みのたけ

さて、このファンドですが、以下の二つのファンドがあります。

これらのファンドは、文字通り偶数月と奇数月に分配されるためこの二つを買うだけで毎月分配のファンドが簡単に作れてしまいます。抜け穴とは言いませんが、こういう方法もあったのかと思いますね。もう少し詳しく見てみましょう。

これらのETFは米国ETFを購入してその分配金で投資信託の分配金にあてがっているようです。です。ただ分配金は毎月もあれば四半期もあるため、慣らして払うためには一部はタコ足配当も実施している可能性はありそうだなと思います。しかしながら、基準価格を削っていくような払い方でなければ問題はないと考えています。

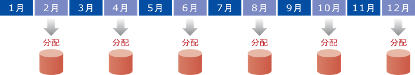

楽天・インカム戦略ポートフォリオ(偶数月決算型) 愛称:みのたけ/みのたけ偶数

- ファンド名称:楽天・インカム戦略ポートフォリオ(偶数月決算型)

- 愛称:みのたけ

- 楽天証券分類:バランス(固定配分・低リスク)-為替リスク低減

- 純資産額:5.76億円

- 管理費用:1.565%

- ※2023年8月4日現在

このファンド、上記のようになっていますが、目論見書を確認すると、「HDV(株式高配当)」「TLT(米国長期債)」「BND(米国総合債券)」「VCLT(米国長期社債)」「HYLB(ハイ・イールド債券)」を組み合わせているようです。HDVだけが四半期分配であり、そのほかは毎月分配。

ただ、当然、ETFから毎月同じ金額が入ってきているわけではないですので、上下動はあると思います。ただ、ほぼ毎月40円分配しているので、分配金で賄える月と、元本切り崩しで賄っている月があると思います。

このようにしてタコ足配当を組み込みながらも、ETFの収入からのみ払っているのであれば良いでしょう。しかしながら、このファンド、基準価格と分配金を見て利回りを計算すると5%ぐらいの利回りです。

そんな中で1.556%も管理費用を取られてしまっては、かなり厳しいですよね。この差は結構厳しいものがあり、個別に買えば1%以下の管理手数料を考えると、頑張って米国ETFを購入した方が良いかもしれません。ただ、一部、為替ヘッジをかけているので、為替の影響は受けにくいかもしれません。

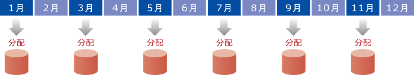

楽天・インカム戦略ポートフォリオ・アルファ(奇数月決算型) 愛称:みのたけ/みのたけα

- ファンド名称:楽天・インカム戦略ポートフォリオ・アルファ(奇数月決算型)

- 愛称:みのたけ

- 楽天証券分類:バランス(固定配分・低リスク)-為替リスク低減

- 純資産額:16.64億円

- 管理費用:1.565%

- ※2023年8月4日現在

こちらは毎月50円の分配をしています。どうやらこちらの方が分配金額が高いから人気のようで資産総額は多いですが、利回りは5%程度。やっぱり、管理費用を引かれると3.5%ぐらいになってしまいますね。米国ETFを買うための為替やドル転の手間を考えたら、それでも良いという方には良いでしょう。

こちらは現在のところ「HDV(株式高配当)」「VNQ(米国不動産債)」「VCLT(米国長期社債)」「HYLB(ハイ・イールド債券)」を組み合わせているようですね。偶数月とは異なった配置にしているようです。こちらも一部だけ為替ヘッジをかけているようです。

VNQやHYLBについては良い米国ETFなのですが、単独では日本の証券会社では購入できないので、買えるようにして欲しいですね。

決してオススメではない

一部、為替ヘッジをしているおかげで、安定したインカムが得られるとは思いますが、分配金の1.565%も管理費用で持っていかれてしまい、新NISAで税金は回避できるとしても、かなり持っていかれてしまいます。

これを考えると、新NISAで買えるかわかりませんが、JEPQやJEPIといった超高配当の米国ETFをドル建てでも買った方が良いのかなと思ってしまいますね。ただ安定したインカムを毎月欲しい、手間をかけたくない、手数料を払っても別に良いという方にしてみると、新NISAで買ってみても良いかもしれません。

🐸なら「11ヶ月分配型で、1月無配、12月に2ヶ月分支払い」という投資信託を作ってしまうかもしれません。ただ、いずれにせよ長期投資での資産形成ではなく、引退世代のインカムのための投資だと考えた方が良いですね。

これを買うのであれば、インデックスファンドの4%切り崩しの方が良いかもしれませんが、基本的には高配当銘柄や債券銘柄であるので価格変動が少ないため、暴落時にも下落を抑えてくれるかもしれません。

まとめ

新NISAでは毎月分配は不可ですが、このように組み合わせてしまえば簡単に毎月分配の投資信託の組み合わせもできてしまいそうです。

こういう抜け穴的な方法が出てきた時に、金融庁はきちんとチェックするのかどうか?このあたりがポイントですね。毎月分配でもETFの分配金収入からきちんと払っており、元本切り崩しでなければ問題ないと思います。

しかしながら毎月分配は元本切り崩しで、徐々に資産総額を減らしながら行っていくものが多く、手数料も多く、パフォーマンス悪化につながるものが多いのが現状です。

そのようにして毎月分配を一斉に禁止することで、そういうファンドを一網打尽にしたんでしょうね。

さて、🐸が好きなDGRW、JEPQも毎月分配です。そして適格社債のLQD、総合債券のBNDも毎月分配です。これらのETFがインカム収入のコアになったりしますので、新NISAの対象外にしないで欲しいところです。

YouTubeの動画も参考にしてください!