NEXT FUNDS 日経平均高配当株50指数連動型上場投信(1489)の解説・説明

最近大人気で東証の国内高配当ETFの代表格となった「1489」です。大型株中心に構成され、分配利回りも4.0%前後あり、また株価の順調な成長も魅力です。このブログではそんな「1489」に関する解説と説明を行います。

はじめに

🐸は米国高配当ETFや日本の個別株、あと少しだけGlobal X Japanの高配当ETFを買っていました。日本には良い高配当ETFが無いと言われていましたが、最近ではたくさん出てきていて、個別株投資もそろそろ卒業してもいいのかなと思ってます。

そんな中の大本命が1489となっており、今後、日本個別株投資を減らしてこちらにシフトをしても良いかもなと思っています。

「1489」の基本情報

1489は年2回の分配金が出てくるファンドです。手数料もそれほど高くなく、楽天証券では貸し株もやっていますので、手数料を低減することもできますね。

日本の大型、高配当銘柄の縮図のような銘柄群になっています。ただ、米国大型高配当銘柄で有名なVYMが400銘柄であるのに対し、こちらは50銘柄。日本企業もまだまだ頑張っていく必要があるということですね。

日経平均高配当株50指数(日経高配当株50)は、日経平均株価の構成銘柄のうち、予想配当利回りの高い原則50銘柄で構成される株価指数です。予想配当利回りおよび流動性を加味したウエートを用いて、2001年12月28日の指数値を10000ポイントとして計算されています。

| 運用会社 | 野村アセットマネジメント |

| 銘柄名 | NEXT FUNDS 日経平均高配当株50指数 連動型上場投信 |

| 指数 | 日経平均高配当株50指数 |

| 経費率 | 0.308% |

| 銘柄数 | 50 |

| 上場市場 | 東証 |

| 分配頻度 | 四半期 |

| 銘柄 | 構成比 |

|---|---|

| 9107 川崎汽船 | 4.10 % |

| 5401 日本製鉄 | 3.59 % |

| 9104 商船三井 | 3.48 % |

| 8411 みずほフィナンシャルグループ | 3.25 % |

| 8306 三菱UFJフィナンシャルグループ | 3.24 % |

| 1605 INPEX | 3.21 % |

| 5411 JFEホールディングス | 3.20 % |

| 9434 ソフトバンク | 3.19 % |

| 8316 三井住友フィナンシャルグループ | 3.11 % |

| 2914 日本たばこ産業 | 3.11% |

| セクター | 構成比 |

|---|---|

| 素材:Basic Material | 16.92 % |

| 一般消費財:Consumer Cyclical | 6.21 % |

| 金融:Financial Service | 33.19 % |

| 不動産:Real Estate | 0.00 % |

| 通信:Communication Service | 3.24 % |

| エネルギー:Energy | 7.63 % |

| 資本財サービス:Industrial | 23.33 % |

| 情報技術:Technologyl | 3.77 % |

| 生活必需品:Consumer Defensive | 3.16 % |

| ヘルスケア:Health Care | 2.55 % |

| 公益事業:Utility | 0.00 % |

2023年8月7日時点の「moomoo」「東証マネ部!」を参考にしています。

「1489」のメリットとデメリット

高配当銘柄でありながら、日本のインデックスである日経225にも負けない上昇を誇るファンドです。高配当をもらいながら、その株価自体もどんどん上がっていっており、日本株投資はこれだけでもいいのではと思ってしまいますね。

以下のデメリットは無理やり捻り出した感じですので、大きなデメリットは単価が高いぐらいでしょうか。これは好調なパフォーマンスと人気を表していると思います。

メリット

- この1本で日本の代表的な高配当銘柄に投資が可能。

- 現在は株価上昇と分配利回りを獲得可能な状況。

- 他の外国株式のインデックスファンドの日本株部分の相棒として組ませやすい。

デメリット

- 景気敏感銘柄が多いかもしれない?

- 中堅・中小企業が含まれていないため、そちらのファンドも組み合わせた方が良さそう。

- 海運業の比率が多く、50銘柄と分散も少ないので、今後の高分配の維持が可能かは不明。

- 人気で単価が53,000円前後で単価が高くなりつつある。

「1489」のパフォーマンスと他ETFとの比較

「1489」は非常に良い銘柄だと思いますが、もちろん、他のライバルも目白押しです。分配利回りも高く、手数料も低く、株価成長をしており、銘柄構成も似ているものも多いかなと思います。

最大のライバルは日興アセットマネジメントの「1698」や、同じ野村アセットの「1577」でしょうか。ただ、株価成長も分配利回りも手数料も1489が有利に見えますね。

自分にフィットした銘柄を選べればいいですね。

| 銘柄 | プライスリターン 過去1年 | プライスリターン 過去5年 | 分配利回り | 信託報酬 |

|---|---|---|---|---|

| 1489:(NEXT FUNDS)日経平均高配当株50指数連 | 31.90% | 41.02% | 4.00% | 0.308% |

| 1478:iシェアーズ MSCI ジャパン高配当利回り ETF | 26.82% | 41.13% | 2.71 % | 0.209% |

| 1494:One ETF 高配当日本株 | 26.78% | 29.01% | 2.88% | 0.308% |

| 1577:(NEXT FUNDS)野村日本株高配当70連動型 | 24.28% | 19.02% | 3.54% | 0.352% |

| 1698:上場インデックスファンド日本高配当 | 23.53% | 36.17% | 3.30% | 0.308% |

2023年8月7日時点での過去5年のプライスリターン(TradingView)

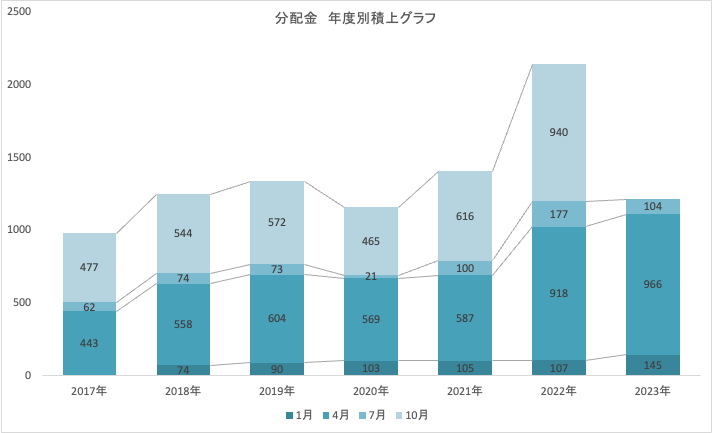

「1489」の過去の配当成長状況について

一貫して右肩上がり、、、とはいえませんが、ばらつきがある中でも増配を続けているように見えますね。

「1489」の”投資戦略”と”まとめ”

最近は日本株での国内ETFで良い高配当ETFも増えてきています。個別株はリスクが高いため、このようなファンドで様々な銘柄に分散しながら高配当を四半期で得ていくのは良いかなと思います。

ただ、少し銘柄で海運業も多くなっていての、高配当のため今後のインフレや物価高が落ち着いた後もこの高配当を維持できるかがポイントになりそうです。

米国インデックス、先進国インデックスなどで海外の株式インデックスを中心に、日本株はこのような分散された高配当銘柄を保有するのも良いと思います。

日本でも有名な企業が集まっており、株価の上昇も大きいため、インカム・キャピタルの両方のゲインが得られるでしょう。

大型株が大きいため、中型・小型を集めたような同じようなファンドと合わせて買っても良いかなと思います。

🐸も日本の個別株を減らして、2024年は国内ETFにまとめていくことも考えたいと思います。

このブログの情報は「楽天証券」「SeekingAlpha」「TradingView」「MorningStar」「moomoo」「東証マネ部!」などの情報を参考としています。